crenet Blog

Viele mittelständische Unternehmen sind zurück auf Expansionskurs. Häufig stehen sie vor der Frage nach sinnvollen Finanzierungsmodellen für ihre Expansion. Ob Produktionsgebäude, Logistik- oder Handelsimmobilien – statt geschäftlich genutzte Objekte zu kaufen oder anzumieten, nutzen immer mehr Unternehmen das Immobilienleasing, das viele Vorteile in den Bereichen Finanzierung, Bilanzierung und Steuern bringt. Das gilt sowohl bei vorhandenem Immobilienbestand als auch beim Neubau und Erwerb.

Autor: Klaus Busch, Geschäftsführer CoRE Solutions GmbH

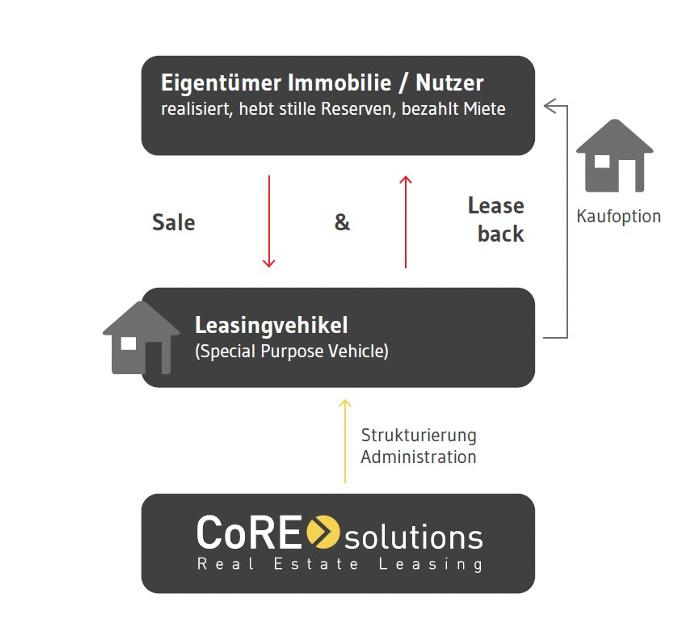

Sale-and-lease-back: lohnende Alternative zum Verkauf

Unternehmen mit eigenen Immobilien können über Sale-and-lease-back-Konstruktionen interessante Bilanz- sowie Steuervorteile im Vergleich zu einer klassischen Immobilienveräußerung erzielen. Wird eine Immobilie über eine sorgfältig strukturierte Sale-and-lease-back-Transaktion veräußert, lassen sich die (Sofort-)Besteuerung der stillen Reserven, die in den Firmenimmobilien stecken, und hohe Transaktionskosten weitestgehend vermeiden. Die Optimierungsmöglichkeiten im Bereich der Ertragsteuern beim Verkauf gewinnen vor allem in der aktuellen Hochpreisphase stark an Gewicht. Die stillen Reserven können sich schnell auf mehr als die Hälfte des Kaufpreises belaufen. Das wichtigste Argument für einen Immobilienverkauf über eine Sale-and-Lease-back-Struktur ist aber, dass das veräußernde Unternehmen durch die Aufdeckung der stillen Reserven einen unmittelbaren Liquiditätszufluss in Höhe des Kaufpreises erreicht. Dieser kann dann in strategische Investments des verkaufenden Unternehmens fließen, ohne die Bilanzrelationen, etwa durch hohe aufzunehmende Darlehen, zu belasten.

Immobilienleasing gilt daher auch als lohnende Alternative zum klassischen Bankdarlehen. Während die Aufnahme von Fremdkapital zu einer erheblichen Verschlechterung der Eigenkapitalquote führen kann, besteht beim Immobilienleasing die Möglichkeit, diese sogar signifikant zu steigern. Ausschlaggebend hierfür ist zum einen, dass das Fremdkapital durch eine Objektgesellschaft aufgenommen wird und die Bilanz des Leasingnehmers somit verschont bleibt. Zum anderen kann durch die ergebniswirksame Hebung von stillen Reserven ein Eigenkapitalzuwachs erzielt werden, der die Quote unmittelbar stärkt. Eine starke Eigenkapitalquote trägt entscheidend zur Firmenbonität bei und kann somit günstigere Fremdkapitalfinanzierungen in der Zukunft fördern.

Ein weiteres wichtiges Argument für Leasing ist, dass es in der Regel ein Ankaufsrecht zum Ende des Leasingvertrags vorsieht. Der Leasing-Nehmer kann die Immobilie zum Zeitpunkt des Vertragsendes zum Restbuchwert zurückerwerben und sichert sich somit langfristig den Zugriff auf weitere Wertsteigerungen. Darüber hinaus wird die Nutzung des Standortes einer betriebsnotwendigen Immobilie durch die Kaufoption abgesichert. In der Praxis wird dieses Recht fast immer ausgeübt, da der abgeschriebene Buchwert in aller Regel deutlich unter dem Marktwert liegt.

Abbildung 1

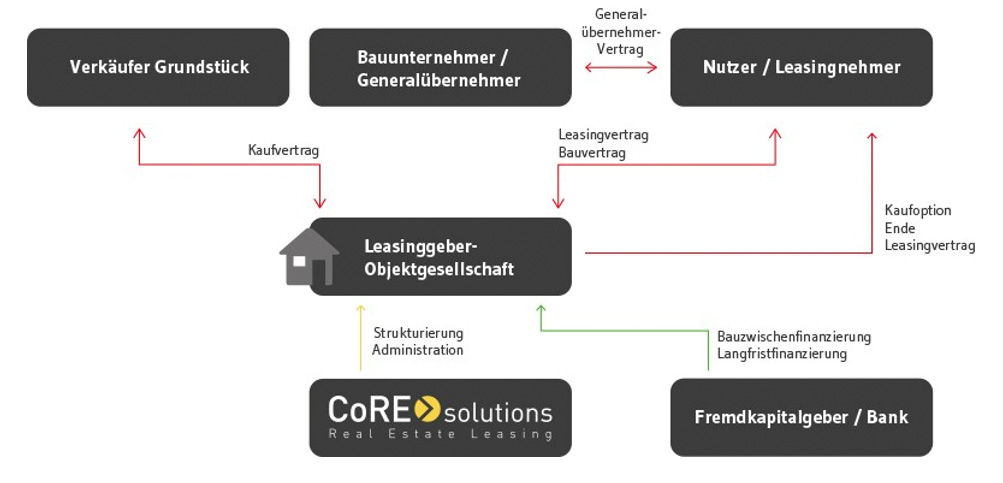

Build-and-lease: Neubau ohne Eigenkapital und Investoren

Unternehmen, die sich eine maßgeschneiderte Immobilie bauen oder bauen lassen möchten, benötigen beim Build-and-lease in der Regel kein Eigenkapital dafür. Eine Objektgesellschaft, die für die Umsetzung eines Build-and-lease-Projekts von einer Immobilienleasing-Gesellschaft gegründet wird, kann Fremdkapitalquoten von 100 Prozent am Kapitalmarkt generieren. Die Mieten berechnen sich im Vergleich zur Anmietung von einem Immobilieninvestor nicht nach den Marktbedingungen, die für eine Immobilie mit vergleichbarer Lage, Größe und Nutzung gelten, sondern leiten sich aus den Finanzierungskonditionen der Leasinggeber-Gesellschaft ab. Wenn diese mit der Bank zum Beispiel eine Tilgungsfreiheit in den ersten Mietjahren vereinbaren kann, ist die Mietbelastung in dieser Zeit relativ gering. Generell ist die Leasingbelastung in marktüblichen Grenzen an die Wünsche des Nutzers anpassbar. Des Weiteren bleiben nicht nur die Immobilie, sondern auch die damit zusammenhängende Finanzierung außerhalb der Bilanz des nutzenden Unternehmens. Die Konditionen des Leasingvertrages sind oft kostengünstiger, als wenn das Unternehmen von einem Investor bauen lässt und die Immobilie dann zurückmietet.

Abbildung 2

Wie ein Build-and-lease im Einzelnen abläuft, ergibt sich aus Abbildung 2, die ein mögliches Szenario darstellt. Eigentümer der neu zu errichtenden Immobilie einschließlich des Grundstücks wird eine Objektgesellschaft, die auch als Bauherr fungiert. Die Objektgesellschaft schließt mit dem Unternehmen als Leasingnehmer einen Bauvertrag. Der Leasingnehmer verpflichtet sich damit, die Organisation des kompletten Bauvorhabens zu übernehmen. Dadurch wird sichergestellt, dass das zu errichtende Gebäude komplett nach den Wünschen und Anforderungen des Nutzers gebaut wird. Mit der Bauausführung beauftragt der Leasingnehmer in der Regel einen weiteren, „echten“ Generalübernehmer. Die typischen Baurisiken in Bezug auf Qualität, Zeit und Kosten können auf diesen weitestgehend abgewälzt werden. Die Bauzwischenfinanzierung erfolgt auf Ebene der Leasing-Objektgesellschaft, und die nach Baufortschritt zu bezahlenden Rechnungen des Generalübernehmers werden jeweils an die Objektgesellschaft zur Freigabe durchgereicht. Nach Bauabschluss wird die Zwischenfinanzierung durch eine Langfristfinanzierung abgelöst und der Leasingvertrag beginnt. Nach Ende des Leasingvertrags kann das Unternehmen die Immobilie aufgrund einer anfangs vereinbarten Kaufoption zum Restbuchwert kaufen oder auch den Leasingvertrag verlängern.

Das Unternehmen hat alle Themen, die mit dem Bau der Immobilie zu tun haben, komplett in der Hand, wie bei einem eigenen Immobilieninvestment. Modifikationen von Planungen und nutzerspezifische Änderungen sind gut in Leasingkonzeptionen integrierbar. Lediglich die Finanzierung und damit einhergehend die Leasingbelastung muss entsprechend angepasst werden, was in der Regel aber unproblematisch ist.

Ähnlich wie Build-and-lease funktioniert Buy-and-lease, wo eine bereits fertiggestellte Immobilie von einer Objektgesellschaft im Interesse eines Unternehmens erworben und dann an dieses verleast wird.

Wichtig für alle Leasingmodelle ist, dass die Bonität des Leasingnehmers stimmt und das Geschäftsmodell auch langfristig trägt. Denn die meisten Leasingverträge laufen etwa 15 bis 20 Jahre. In dieser Zeit behält der Leasingnehmer die volle Kontrolle über sein Objekt.